Взяв тисячу в кредит, а заплатив десять і все одно залишився боржником: вся правда про роботу мікрофінансових організацій

У людей може виникнути ситуація, коли необхідно будь-де добути певну суму грошей, і тоді починають шукати найбільш вигідних кредиторів. Одні позичають у друзів, інші шукають вигідні умови в банку, а хтось ризикує і звертається в мікрофінансову установу. Однак дуже часто за вигідними, на перший погляд, умовами ховаються хитрі схеми. Ба більше! Кредит в таких установах можуть взяти на чуже ім’я.

Новини.LIVE дізналося, які кредитні схеми зараз найпопулярніші, як не потрапити на гачок зловмисників і правильно захищатися від неправомірних вимог.

Читайте також: Кредитні установи та колектори вганяють українців у шалені борги - що важливо знати та як діяти

Взяв тисячу - повернув 10

25-річна Софія Єремєєва за освітою економіст, вона довгий час шукала роботу і натрапила на цікаве оголошення. В установу швидкої позики грошей потрібен був офіс-менеджер, причому досвід роботи - вимога не обов’язкова.

“Потрібно було навчитися переконувати клієнтів в тому, що у фірми найбільш вигідні умови кредитування і в найкоротші терміни клієнт отримує очікувану суму”, - розповіла дівчина.

Вона протягом року працювала в цій установі, але вже звільнилася і розповіла нам усі тонкощі роботи таких організацій.

За словами Софії Єремєєвої, мікрокредит від мікрофінансової організації (МФО - далі) - це позика на місяць, розмір якої зазвичай не перевищує одну мінімальну заробітну плату. Такі кредити не регулюються окремим законом України. Сьогодні права та обов'язки позичальника та МФО визначають лише окремі нормативно-правові акти. В Україні діють близько 100 мікрофінансових установ. Одні видають кредити на тисячу гривень, інші - на великі суми.

“Деякі навіть пропонують оформити перший кредит без сплати відсотків, щоб заманити людину вигідною пропозицією. Але коли позичальник підписує наступний договір, він змушений потім віддавати такій організації суми, що перевищують початкову в два-три і навіть більше рази. Основна проблема мікрокредитів - високі кредитні ставки, які часом досягають 900% річних, а також штрафи, які доводиться платити, якщо не встиг погасити тіло кредиту вчасно”, - розповіла економіст.

Експерти підкреслюють, що МФО працюють на вас, тільки якщо ви взяли кредит на невеликий термін. Чим швидше ви зможете віддати гроші, тим менше вам доведеться переплатити. Переплата може включати в себе:

- відсотки;

- штрафи;

- додаткові послуги, які МФО надає позичальнику за окрему плату.

Більшість МФО пропонують також послугу пролонгації. Це працює так:

“Якщо у позичальника немає грошей повернути всю суму повністю, він вносить тільки відсотки і продовжує позику. При цьому клієнт підписує додаткову угоду до договору, де прописуються нові терміни. Так можна, але слід уважно читати додаткову угоду: чи немає там пунктів, яких не було в першому договорі. Наприклад, про те, що процентна ставка збільшується або позичальник зобов'язується сплатити комісію за послугу пролонгації”, - каже Софія Єремеєва.

Читайте також: Як кредитні установи та колектори доводять українців до самогубства

Повноваження колекторів

МФО заздалегідь отримує від позичальника дозвіл на передачу його боргу колекторам. Якщо позичальник при укладанні договору заперечив, МФО не зможе продати його борг. Це ще один привід уважно читати договір. Тож, як відбувається продаж боргу?

“Наприклад, неплатник Дмитро має віддати фінустанові 25 тисяч гривень. У МФО приходять колектори і пропонують: “А давайте ми дамо вам 2 тисячі гривень, а ви поступіться з нами цим боргом”. Фінансісти погоджуються, тому що шанси стягнути гроші з Дмитра мінімальні, а 2 тисячі гривень - це краще, ніж нуль”, - каже економіст.

Таким чином сторони підписують договір. З цього моменту Дмитро має віддати гроші не МФО, а колекторам. Про таку поступку боржника повідомляють поштою.

Що не мають право робити колектори згідно нового закону про колекторів?

- двонити боржнику з 20:00 до 09:00, а також у святкові і неробочі дні;

- дзвонити боржнику частіше, ніж один раз на тиждень;

- приходити на роботу до боржника;

- зустрічатися з роботодавцями боржника;

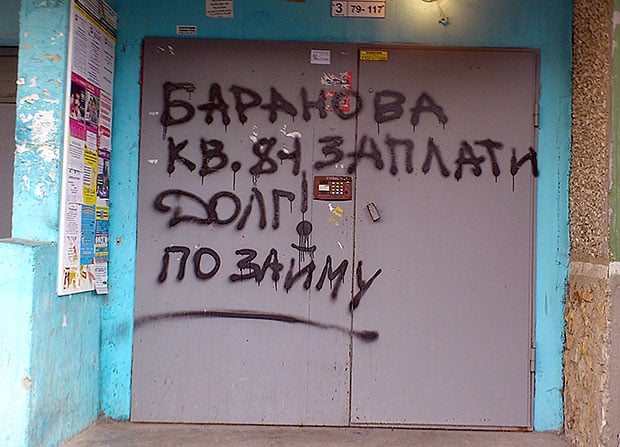

- використовувати зображення на оголошеннях і конвертах, які боржник може сприйняти, як загрозливі;

- погрожувати боржнику арештом;

- ображати або принижувати особистість боржника;

- колектор не може заподіювати шкоду життю чи здоров'ю боржника, його репутації, в тому числі ділової репутації, майну боржника;

- вимагати від родичів і близьких боржника прийняття на себе тих чи інших зобов'язань по заборгованості боржника;

- явно чи приховано погрожувати боржникові.

Якщо впізнали свою ситуацію в одному з пунктів - сміливо звертайтеся до правоохоронних органів. Колектор за порушення цих вимог може понести кримінальну відповідальність.

Читайте також: Як правильно заощаджувати свої кошти

Просто, але не надійно

Популярність онлайн-кредитів на карту обумовлена насамперед тим, що оформлювати їх дуже просто, а отримувати необхідні кошти прямо на банківську карту - зручно. Однак за простотою ховається проблема шахрайства: кредит можуть оформити на чуже ім'я.

Влітку цього року киянка Ілона Андрєєва потрапила на ґачок аферистів. Все почалося з того, що їй зламали електронну пошту. Жінка відразу звернула на це увагу і змінила всі паролі. Однак трохи згодом шахраї отримали доступ до номера її телефону, до якого була прив'язана зарплатна картка. Спочатку аферисти спробували взяти на жінку кредит в банку, де вона обслуговується, але у фінустанові не схвалили заявку. Через якийсь час жінку почали діставати колектори однієї з кредитних організацій. Виявилося, що шахраї взяли на неї кредит. І хоча сама сума була невелика - до 2 000 гривень, відсотки по ньому набігли значні. Сума заборгованості склала майже 12 000 гривень.

“Я дзвонила в цю організацію, говорила, що жодний кредит не брала, але мені все одно говорили, що я повинна негайно віддати гроші. Колектори продовжували дзвонити чоловіку, батькам і вимагали повернути борг, а потім взагалі почали погрожувати розправою”, - розповіла жінка.

Ситуація до сьогодні залишається невирішеною. Ілона Андрєєва написала заяву до кіберполіції.

Щоб отримати кредит, шахраям достатньо паспорта чи його копії, тоді як у класичному банку доведеться надати підтвердження доходів, ідентифікаційний код тощо. МФО подекуди не запитують навіть контакти поручителя й не вивчають кредитну історію особи.

“Ніколи і нікому не надсилайте свої фотографії з паспортом. Іноді чоловіки на сайтах знайомств можуть просити фото документів під різними приводами: наприклад, обіцяють тур, для оформлення якого нібито потрібно ваше фото з паспортом в руках. Не вірте, коли вам кажуть, що ви перемогли в акції, в якій навіть не брали участь. Не перераховуйте нікому грошей - близька людина вам подзвонить, а не надсилатиме SMS.Взагалі єдиний спосіб захиститися від кредитних афер - не поширювати свою конфіденційну інформацію”, - каже юрист Анастасія Джигола.

Перевірити, чи не оформили на вас мікрокредит, можна онлайн в Українському бюро кредитних історій. Якщо виявилося, що така проблема є, слід звернутися до поліції з відповідною заявою. Далі слід підготувати скаргу до Національного банку. Він зобов’язаний призначити перевірку діяльності МФО.

Більше оперативних новин шукайте в Telegram та Viber Новини.LIVE.

Читайте Новини.LIVE!

Поділитися

Поділитися